近年来,信用卡市场发卡量、贷款余额、消费金额等关键指标进入稳定期,该市场进入存量发展时期。

近年来,信用卡市场发卡量、贷款余额、消费金额等关键指标进入稳定期,该市场进入存量发展时期。目前国有六大行2021年财报已全部出炉,信用卡业务继续成为关注点。

01

信用卡发卡量

截至2021年末,工商银行、中国银行、建设银行公布的“累计发卡量”分别为1.63亿张、1.35亿张和1.47亿张,同比2020年末分别增加300万张、332.83万张和396万张。

在2021年报中,农业银行(行情3.08 +0.33%,诊股)并未公布其信用卡“累计发卡量”数据。而根据其2021年中报,截至2021年上半年时,农业银行信用卡“累计发卡量”1.4亿张,该数据相比2020年末增加1000万张。

在2021年报中,交通银行(行情5.18 +0.00%,诊股)关于信用卡数量统计口径继续为“在册卡量”,共7226.88万张,同比2020年末增加161.29万张。值得注意都是,在2019年时交通银行曾披露过其信用卡“累计发卡量”为1.2亿张。由此可见,统计口径的不同会形成数千万级别的差距。

在2021年报中,邮储银行(行情5.54 -2.12%,诊股)关于信用卡数量统计口径继续为“结存卡量”,共4155.87万张, 同比2020年末增加475.95万张。此外,邮储银行2021年信用卡新增“累计发卡量”为802.22万张,这与新增的“结存卡量”数量也有较大出入。

相比于“累计发卡量”,“在册卡量”“结存卡量”或者“流通卡量”(一些股份行的常用口径)等统计标准或许对研究信用卡市场更具参考意义。因为“累计发卡量”对所有银行来说,都是一个只增不减的数字。另一方面,当信用卡市场进入精细化运营时代,“累计发卡量”越来越鸡肋。

2021年12月,中国银保监会发布《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》,明确要求银行不得以发卡量、客户数量等作为单一或主要考核指标。还要求长期睡眠信用卡比率不得超过20%,整改后仍超出该比例的银行将不得新增发卡。

02

信用卡承诺金额/贷款余额

2021年,工商银行、中国银行、建设银行信用卡承诺金额均达万亿规模。其中建设银行最高,约为1.15万亿元,邮储银行最低,只有约5423亿元。

2021年,工商银行、农业银行、建设银行信用卡贷款余额均超过5000亿元,中国银行、交通银行也接近这一水平。其中建设银行最高,约为9000亿元,邮储银行最低,只有约1749亿元。

2021年,工、农、中、建、交、邮储的信用卡贷款余额与承诺金额比分别为64.74%、84.29%、47.52%、77.98%、54.22%和32.26%。换言之,农业银行信用卡贷款使用率最高,建设银行次之。

03

信用卡贷款余额/个人贷款余额

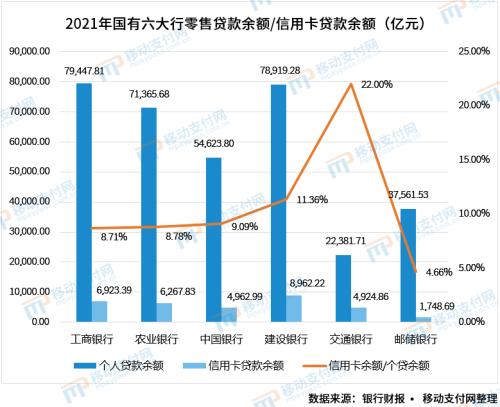

2021年,工商银行、农业银行、建设银行个人贷款余额均超7万亿元。房贷按揭是所有国有大行个人贷款的主要成分,信用卡贷款余额在其中占比都不高。

2021年,工、农、中、建、交、邮储的信用卡贷款余额与个人贷款余额比分别为8.71%、8.78%、9.09%、11.36%、22.00%和4.66%。其中交通银行最高,相比其他大行,其零售业务更依赖信用卡业务。

04

信用卡不良贷款金额/不良率

需要注意的是,中国银行对信用风险描述用词为“减值贷款”,在此姑且将其定义与其他大行的“不良金额”等同。

2021年,工商银行、中国银行、建设银行、交通银行信用卡不良贷款均超百亿,但不良率都不高,远低于国际信用卡不良率5%的警戒线。其中农业银行信用卡不良贷款率为六大行最低,不到1%。

然而,需要了解各大行信用卡真实的风险情况,还需要对不良贷款的定义有一定了解。

按照原银监会制定的《贷款风险分类指引》(银监发〔2007〕54号),银行贷款风险被划分为正常、关注、次级、可疑和损失五个等级,其中后三者被视为不良贷款。五个等级定义如下:

1.正常:借款人能够履行合同,没有足够理由怀疑贷款本息不能按时足额偿还。

2.关注:尽管借款人目前有能力偿还贷款本息,但存在一些可能对偿还产生不利影响的因素。银行判别贷款损失率为5%。

3.次级:借款人的还款能力出现明显问题,完全依靠其正常营业收入无法足额偿还贷款本息,即使执行担保,也可能会造成一定损失。银行判别贷款损失率在30%到50%之间。

4.可疑:借款人无法足额偿还贷款本息,即使执行担保,也肯定要造成较大损失。银行判别贷款损失率在50%到75%之间。

5.损失:在采取所有可能的措施或一切必要的法律程序之后,本息仍然无法收回,或只能收回极少部分。银行判别贷款损失率在75%到100%之间。

不难发现,五个贷款风险等级并无关于逾期天数的描述。

2019年4月,银保监会已就《商业银行金融资产风险分类暂行办法》进行公开征求意见。该意见明确把逾期天数作为风险分类的客观指标,规定了金融贷款逾期后应至少归为关注类,逾期90天以上应至少归为次级类,逾期270天以上应至少归为可疑类,逾期360天以上应归为损失类。按此标准,90天以上信用卡逾期应全部归为不良贷款。

通常情况下,信用卡不良贷款金额、不良率与银行客户群体不断下沉、发卡规模不断扩张呈正相关。

05

信用卡消费金额

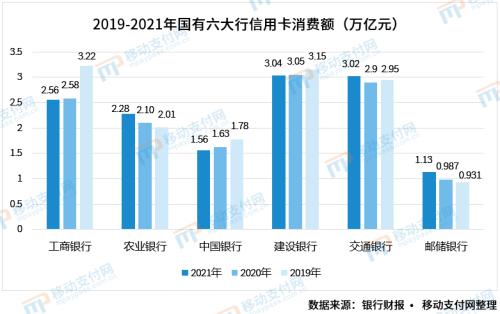

消费金额指标是商业银行卡信用卡业务活跃的重要指标,2021年,建设银行、交通银行和信用卡消费额达到3万亿元规模,建设银行已连续3年保持这一水平,工商银行、中国银行信用卡消费额则是连续3年出现下滑。

需要指出的是,商业银行在不同时期对信用卡套现的风控策略,一定程度上也会影响信用卡消费金额数值。但信用卡套现并非真实,或者说直接的消费场景,因此用信用卡消费金额指标来判断信用卡消费活跃度,存在一定失真。

06

信用卡业务投诉事件

2021年财报中,国有六大行关于客户投诉事件、信用卡投诉事件披露情况不一,只有中国银行、建设银行披露了此两项投诉数据,其余大行则未披露或部分披露。

需要指出的是,财报中的客户投诉接收主体是商业银行本身。因此这里的投诉量数据,有别于银保监会的银行业消费投诉情况通报。

07

关于信用卡的场景建设

随着信用卡进入存量市场,场景运营将成为各大行的着力点。

蒙公网安备 15010202150831号

蒙公网安备 15010202150831号